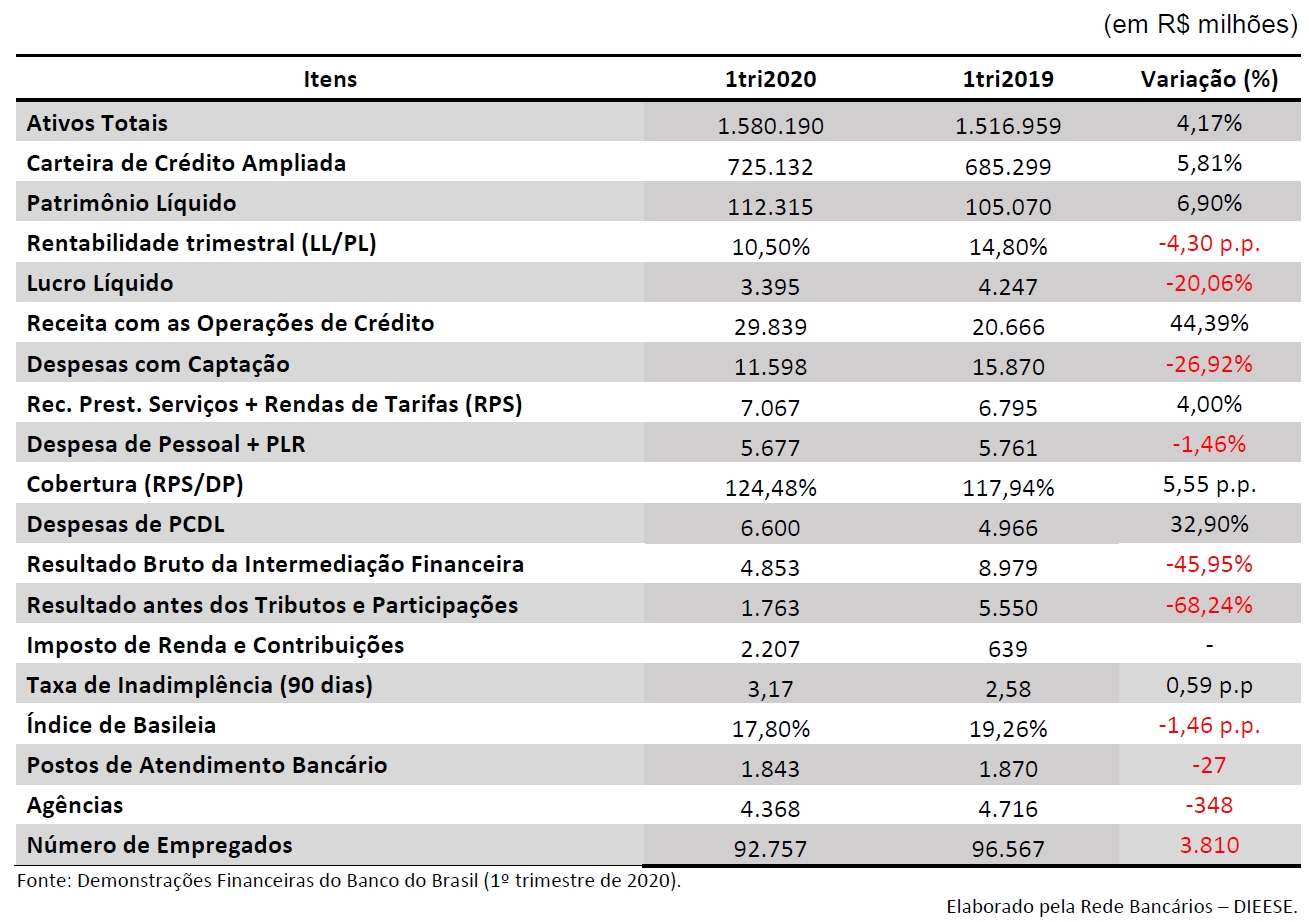

O Banco do Brasil obteve lucro líquido ajustado de R$ 3,39 bilhões no primeiro trimestre de 2020, queda de 20,1% em relação ao primeiro trimestre de 2019. A rentabilidade (retorno sobre o patrimônio líquido – RPSL) do banco em 12 meses ficou em 10,5%.

Segundo o banco, se destacam no resultado o aumento de 32,9% das provisões para devedores duvidosos (PDD), especialmente no setor de crédito para pessoa física, e o crescimento da margem financeira bruta (+9,90% nos últimos 12 meses).

As receitas com prestação de serviços e tarifas bancárias cresceram 4% em um ano, alcançando R$ 7,06 bilhões, enquanto, as despesas com pessoal, incluindo o pagamento da PLR, caíram 1,46% no mesmo período, totalizando R$ 5,67 bilhões. Assim, a cobertura dessas despesas pelas receitas secundárias do banco foi de 124,48% nos três primeiros meses de 2020, um crescimento de 5,55 pontos percentuais com relação ao 1º trimestre de 2019.

Tarifas X qualidade de atendimento

Ao final de março, o BB contava com 92.757 funcionários, com fechamento de 3.810 postos de trabalho em 12 meses. Desde o 1º trimestre de 2019 foram fechadas 348 agências e 27 postos de atendimento bancário.

“Ao aumentar suas arrecadações com tarifas e prestação de serviços o banco age como um banco privado e prejudica seus clientes. Além disso, não dá a devida contrapartida, pois reduz o número de funcionários e de agências, afetando a qualidade do atendimento”, observou o coordenador da Comissão de Empresa dos Funcionários do Banco do Brasil (CEBB), João Fukunaga. “Mais do que arrecadar, um banco público deveria estar preocupado em atender bem o público, aumentar a bancarização da população e permitir que todos tenham acesso aos serviços bancários”, completou Fukunaga.

Um levantamento do Departamento Intersindical de Estatística e Estudos Socioeconômicos (Dieese), com base em dados do Banco Central, aponta que 42% dos municípios do país não possuem nenhuma agência bancária. Em alguns estados a situação é extremamente crítica, como em Roraima, onde dos 15 municípios, apenas quatro conta com agências bancárias. Em três deles existem apenas agências de bancos públicos. Bancos privados, apenas na capital. “As pessoas precisam se deslocar por longas distâncias, irem para outras cidades para poder contar com os serviços de um banco. Imagina você viagem diversas horas para encontrar um banco e, quando encontra precisa enfrentar longas filas. Isso é um absurdo!”, disse indignado o coordenador da CEBB.

Crédito

A carteira de crédito ampliada teve crescimento de 5,81% em doze meses, totalizando R$ 725,13 bilhões. Em relação ao trimestre anterior houve crescimento de 6,52%. O crédito para Pessoa Jurídica teve crescimento de 5,9% em relação ao início de 2019, totalizando R$ 272,95 bilhões, com crescimento significativo nas linhas de crédito para governos (+19%) e nas linhas de financiamento para Micro, Pequenas e Médias Empresas (alta de 12% no período). As linhas de financiamento para grandes empresas encolheram em 3% nos últimos 12 meses.

O crédito para Pessoa Física cresceu 9% em doze meses, totalizando R$ 218,4 bilhões e com destaques para os empréstimos pessoais (+36%), o crédito renegociado (+19,9%) e o crédito consignado (+16,2%), as linhas de financiamento a veículos caíram 10,5% em doze meses enquanto o cheque especial caiu 7,5% no período.

A carteira do Agronegócio (que representa 55,2% do segmento no país) caiu 1,5% em doze meses, com alta de 1,4% em relação ao fim de 2019, chegando a R$181,88 bilhões. As despesas com provisão para créditos de liquidação duvidosa (PCLD) subiram 32,9% no período, totalizando cerca de R$ 6,6 bilhões. O índice de inadimplência para atrasos superiores a 90 dias foi de 3,17%, um crescimento de 0,55 pontos percentuais na comparação com março de 2019, mas ainda inferior à inadimplência do Sistema Financeiro Nacional (3,2%).

Veja abaixo a tabela resumo do balanço do BB, elaborada pelo Departamento Intersindical de Estatística e Estudos Socioeconômicos (Dieese). Ou, se preferir, leia o documento na íntegra.

Fonte: Contraf-CUT